După o vânzare record a datoriei SUA, unii analiști sugerează că China și BRICS poartă o formă de război economic asupra Americii. Există vreun adevăr în această sugestie? se întreaba European Conservative

În urmă cu doi ani, am explicat modul în care țările BRICS – un grup în creștere de economii non-occidentale conduse de Brazilia, Rusia, India, China și Africa de Sud – ar putea face un rău grav dolarului american dacă și-ar transfera o parte suficient de mare din rezervele comerciale și ale băncilor centrale către alte valute decât dolarul.

Într-o mișcare paralelă, guvernele BRICS și-ar putea vinde și deținerile lor de titluri de trezorerie americane. Pe măsură ce Rezerva Federală se străduiește să cumpere acea datorie, se sfârșește într-o luptă împotriva timpului și a valurilor de maree ale unui zbor global coordonat de la dolar.

Acesta este un scenariu de coșmar de care – aș dori să subliniez – nu suntem aproape. Dar tocmai am văzut cum ar putea fi pus în mișcare. Având în vedere ce este în joc aici, nu a fost deloc surprinzător să vedem știri care transmiteau atât dramatism, cât și anticiparea anxioasă a ceea ce ar putea urma.

Luați ca exemplu Vinod Dsouza cu Watcher Guru :

China și alte țări BRICS au descărcat trezorerii americane în valoare de miliarde din 2022. … Evoluția indică faptul că BRICS și alte țări în curs de dezvoltare doresc să nu mai dețină active americane în rezervele lor.

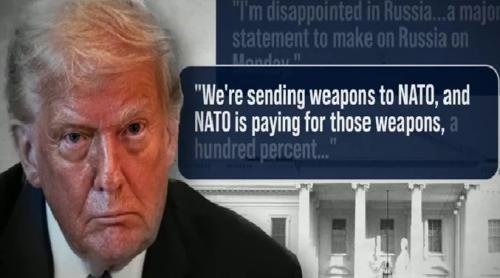

Dsouza, care nu pare să fie bun cu cifrele, spune că datoria guvernamentală „necontrolată” a SUA „face BRICS să se bazeze pe monedele locale” în loc de dolar. El citează apoi un „strateg” Bloomberg care îl învinovățește pe Trump că vrea să demareze un război comercial. Nu se menționează faptul că președintele Biden tocmai a anunțat noi tarife comerciale pentru anumite produse chineze.

Într-un articol înrudit, Dsouza încearcă să dezvolte același unghi cu referințe greșite la Fondul Monetar Internațional.

Ca contrabalansare, iată o abordare mai puțin proeminentă a Yahoo Finance . Republicând un articol de la Bloomberg , ei subliniază că vânzările chineze au avut mai puțin de-a face cu temerile ca Trump să declanșeze un război comercial cu China pe care Biden îl poartă deja și mai mult cu faptul că guvernul chinez are nevoie de diversificare a portofoliului.

Permiteți-mi să precizez că, deși scrisul lui Dsouza este de natură melodramatică, există un sâmbure de adevăr în ea. Același lucru se poate spune despre unghiul luat de Yahoo Finance și Bloomberg. Este foarte adevărat că guvernul chinez și-ar putea folosi deținerile considerabile din datoria SUA ca instrument de război economic, dar asta nu înseamnă că tocmai a făcut asta. De fapt, dacă vrem să înțelegem corect ce se află în spatele vânzării chineze, trebuie să știm câte ceva despre volumul vânzărilor lor în raport cu piața pentru datoria SUA.

De asemenea, am putea dori să ne întrebăm dacă există probleme de politică internă în China care ar putea juca aici.

În ceea ce privește volumul datoriilor, vânzarea chineză de 53,3 miliarde de dolari a fost neobișnuit de mare pentru că este o vânzare de la aceștia, dar devine mai puțin impresionantă în comparație cu volumul total al pieței pentru datoria SUA. Pentru comparație, pe 14 mai, Trezoreria SUA a scos la licitație datorii de 50,6 miliarde de dolari cu o scadență de un an. Aceasta este doar o licitație în cadrul uneia dintre cele 13 clase de scadență în care vinde datorii. În săptămâna 13-17 mai, Trezoreria a scos la licitație o nouă datorie de 425 de miliarde de dolari. Unele dintre ele se maturizează în câteva săptămâni, altele peste un an; Ideea este că volumul datoriilor tranzacționate pe piața primară a datoriilor este atât de vast încât chiar și o vânzări precum cea pe care tocmai a făcut-o China este puțin probabil să aibă mai mult decât un efect marginal pe piață.

Vânzarea chineză se micșorează și mai mult dacă ne uităm la volumele comerciale de pe piața secundară pentru datoria SUA. Aceasta este piața în care cei care dețin deja titluri de trezorerie le pot vinde, iar cei care nu au intrat la licitații le pot cumpăra. Potrivit SIFMA Research , citând date de la Federal Reserve Bank din New York, volumul mediu zilnic de tranzacții cu datoria SUA a depășit 900 de miliarde de dolari în aprilie. Aceasta înseamnă că, dacă vânzarea datoriilor chineze a avut loc într-o singură zi, aceasta nu a egalat nici măcar 6% din volumul mediu zilnic.

După cum se întâmplă, cele 53,3 miliarde de dolari au reprezentat vânzarea totală a datoriei SUA pe parcursul primului trimestru al acestui an. Pe scurt, din punct de vedere al cantității, vânzarea de datorii a guvernului chinez nu a făcut nici măcar o adâncime pe piața datoriilor, darămite dolarul.

Acestea fiind spuse, dacă China ar dori să destabilizeze piața pentru datoria SUA, cu siguranță ar putea face acest lucru. Conform celor mai recente date despre cine deține datoria SUA, guvernul chinez deținea 797,7 miliarde de dolari. Deși acesta este substanțial mai mic decât cei 1.124,3 miliarde de dolari pe care i-au deținut în 2018 , este încă un volum considerabil.

O întrebare corectă de pus aici ar fi ce câștiguri ar avea guvernul de la Beijing dacă ar scoate la vânzare toate acele aproape 800 de miliarde de dolari din datoria SUA deodată. Dar înainte de a încerca să strângem cifrele, merită remarcat că acest tip de dumping nebun al datoriilor nu se va întâmpla în această parte a unui eveniment economic cataclismic. Niciun manager sănătos al portofoliului de active al unui guvern nu ar vinde astfel de volume majore într-un termen atât de scurt. Ar garanta că guvernul va suporta pierderi majore asupra acelor active – ceea ce, desigur, ridică întrebarea care ar fi motivul în primul rând.

Cu toate acestea, doar pentru a completa acel fir de gândire: dacă China și-ar vinde toată datoria SUA într-o singură zi, metaforic sau literal, economia SUA ar suferi un șoc major. Ar fi unul temporar, dar ar fi un pumn dur. Întrebarea este ce ar face guvernul chinez atunci când propria sa vânzare masivă a prăbușit valoarea acelui activ. Ar putea ei să piardă 80-90% din valoarea acelor titluri de creanță din SUA?

Este mai realist să ne imaginăm o vânzare strategică de datorii chineze ca pe un filtru. Dacă ar dori cu adevărat să-și folosească datoria SUA ca instrument de conflict economic, ar face vânzări frecvente, suficient de mici pentru a evita orice pierderi semnificative de valoare din partea lor, dar suficient de mari pentru a împiedica Rezerva Federală să-și reducă rata dobânzii. Forțând Fed să-și mențină rata de fonduri federale ridicată și forțând randamentele trezoreriei să rămână ridicate, chinezii ar putea contribui la împingerea economiei SUA într-o recesiune.

Nu reușesc să văd ce ar câștiga China din asta, în afară de subminarea eforturilor Congresului de a crește cheltuielile militare. Nu aș exclude ca China să poată recurge la o tactică atât de complicată pentru a atinge un astfel de obiectiv, dar este, de asemenea, important să reținem că încă nu am considerat că guvernul chinez ar putea dori să vândă datoria SUA din motive interne. politică.

Într-un articol interesant pentru Sina Finance , un organ chinez de știri financiare, economistul Ren Zeping explică că economia chineză are mare nevoie de stimulente fiscale. Sectorul guvernului chinez pierde venituri:

În primul trimestru, veniturile bugetului public general național au scăzut cu 2,3%, din care veniturile fiscale au scăzut cu 4,9%, taxa pe valoarea adăugată a scăzut cu 7,1%, impozitul pe venitul persoanelor fizice a scăzut cu 4,5%, iar veniturile nefiscale au crescut cu 10,1 % an dupa an.

Aceasta, explică Zeping, este o situație „anormală” în care veniturile non-fiscale sunt în creștere, în timp ce veniturile fiscale sunt în scădere. Deși nu menționează în mod explicit acest lucru, guvernele locale chineze au o istorie de vânzare a terenurilor pentru a obține venituri atunci când taxele nu au generat suficienți bani. Cu alte cuvinte, ei cheltuiesc venituri unice pe programe permanente.

În engleză simplă: sectorul guvernamental chinez suferă de un deficit bugetar structural. Acest deficit este un semn al unei diminuări permanente a activității economice, care, la rândul său, face ca atât cheltuielile guvernamentale, cât și investițiile private să fie nesustenabile în timp.

Soluția nu este o măsură de remediere rapidă, cum ar fi o creștere a taxelor. După cum recunoaște cu înțelepciune economistul Zeping, economia chineză are mare nevoie de reforme ample de politică care pot stimula atât partea cererii a economiei, cât și productivitatea pe partea ofertei. El se referă la acesta drept „noul” plan de stimulare economică și infrastructură nouă”.

Ca toate programele de politică fiscală de această amploare, „noul” stimulent al lui Zeping necesită finanțare. Un alt analist pentru Sina Finance , Zhang Ming, adaugă mai multe detalii despre modul în care intenționează guvernul chinez să rezolve această problemă:

Pe 24 octombrie 2023, guvernul chinez a anunțat emiterea a încă 1 trilion de obligațiuni de trezorerie. Toate fondurile strânse din emiterea de obligațiuni de trezorerie vor fi aranjate guvernelor locale... Guvernul... [de asemenea] a declarat că intenționează să emită obligațiuni speciale de trezorerie pe termen ultralung pentru câțiva ani consecutivi începând din acest an, în special pentru implementarea strategiile naționale majore

Vorbind direct, acești doi scriitori chinezi ne spun că guvernul de la Beijing are mare nevoie de lichidități pentru a-și stimula economia în declin și pentru a evita un dezastru al datoriei în rândul guvernelor locale. Analizele lor se aliniază bine cu un articol din 16 mai la China Banking News .

Vânzarea titlurilor de stat americane are sens în acest context. Vânzarea, care dacă s-ar fi executat la un curs de schimb mediu de 7,23 de yuani pentru dolar, ar fi adus aproximativ 385 de miliarde de yuani – o sumă mică, dar deloc nesemnificativă, în comparație cu împrumuturile de stimulare în care guvernul chinez pare să fie angajat în acest moment.

Nu ar trebui să subestimăm niciodată pericolele dumpingului datoriei SUA de către națiunile care sunt ostile guvernului SUA sau care se simt maltratate de acesta. Până acum, nu am văzut semne reale ale unor astfel de mișcări, dar asta nu înseamnă că nu va exista o vânzare strategică, la scară largă, a datoriei guvernamentale SUA în viitorul apropiat. De fapt, aș fi surprins dacă nu a existat o astfel de încercare la un moment dat în următoarele 12 luni.